弁護士費用

「弁護士に支払う費用って分かりづらい…」そんなお声をお客様からいただくことが良くあります。当事務所ではお客様に分かり易い費用体系となっておりますので、安心してご相談ください。またご契約の際に丁寧にご説明させていただきます。

生前の相続対策の費用

相続対策丸ごとサポート業務

資産総額×0.55%+41.8万円(税込)

※資産総額が3000万円以上の方を主たる対象としたサービスとなっております。

※資産総額は、ご依頼者が現在お持ちの積極財産の価額の合計額を指し、債務控除前、相続税における各種特例の適用前の金額とします。土地については路線価に基づく評価額を、建物については固定資産税評価額を基準とします。

(サービス内容)

依頼者の皆さまの健康状態や推定相続人などご家族の状況、相続財産の内容等を精査のうえ

(1)相続税が課税される可能性があるか、現状及び将来の課税額はいくらかを計算する相続税シミュレーション

(2)お子様や配偶者様への生前贈与活用のご提案(生前贈与契約書作成、贈与者・受贈者間の金銭授受の手続きアドバイス、贈与税申告書作成等)

(3)相続税節税及び争族対策としての生命保険活用のご提案

(4)賃貸アパート建築、不動産売却などの資産の組み換えのご提案

(5)養子縁組活用のご提案

(6)形式面はもちろん、遺留分侵害など争族対策にも十分配慮しつつ、依頼者の皆さまの想いを託す遺言書作成など、相続人お1人お1人にとって最適な、オーダーメイドの相続対策をご提案いたします(「2 個別の生前対策業務」をパッケージ化した商品となっております)。

個別の生前対策業務

相続人調査・相続財産調査

5.5万円から22万円(税込)の範囲内の金額

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

(サービス内容)

依頼者の皆さまが亡くなられた際の相続人(推定相続人)は誰がいて、資産はどういった財産があるか、評価額はいくらかを把握しておくことは、生前の相続対策を図る上でのすべての前提となってきます。

依頼者様の戸籍謄本類を収集したうえ、「相続関係図」を作成します。また、現在お持ちの資産の棚卸しを行い、「財産目録」を作成します。不動産については、登記事項証明書や固定資産税評価証明書等必要書類を取得したうえ、名義人、権利関係や評価額についても調査・確認します。預貯金については、子どもや孫の名義だけ借りた、いわゆる名義預金がないか調査・確認します。

相続税シミュレーション

16.5万円から44万円(税込)の範囲内の金額

※資産総額が3000万円以上の方を対象としたサービスとなっております。

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

(サービス内容)

資産をお持ちの方ほど、相続発生時の相続税負担が重くのしかかります。

自分に万一の事態が発生した場合、相続人にどれくらいの相続税がかかるのか、納税資金は十分確保できるのかを早い段階から把握しておくことは、相続税対策、争族対策の両面において、大変重要になってまいります。

依頼者様が現在お持ちの資産の内訳と相続税評価額を明らかにしたうえで、現状のままで相続が発生した場合、相続税の課税対象となるか、課税対象となる場合、現在及び将来の相続税がいくらと予想されるか、シミュレーションいたします。シミュレーション後には、提案書をお渡しいたします。

生前贈与活用

5.5万円から22万円(税込)の範囲内の金額

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

※贈与税申告をする際には,別途、申告書作成・税務代理にかかる報酬が発生します。

(サービス内容)

依頼者様のお元気なうちに、お持ちの資産を推定相続人に贈与していくことは、相続税対策、争族対策の両面から大変有効な手段ですが、やり方を一歩間違えると、名義預金として贈与自体が認められなかったり、多額の贈与税がかかったりしてしまう危険性があるのも、生前贈与の大きな特徴です。そのような事態に陥らないよう、法的に問題のない贈与契約書を作成するとともに、贈与者・受贈者間の金銭授受の適切な手続きについてアドバイスいたします。贈与税が発生する場合、贈与税申告書も作成いたします。

生命保険活用

5.5万円から22万円(税込)の範囲内の金額

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

(サービス内容)

生命保険の活用は、生前贈与の活用と並んで、争族対策、相続税対策の両面から極めて有効な手段となります。

相続税の納税資金や相続人のための相続財産を預金で積み立てていく場合、長期の期間が必要となりますが、生命保険の場合、保険加入時から必要保障額が確保され、いつ相続が発生しても対応可能となります。

受取人が保険金請求の手続をすれば、通常、1ヶ月以内に支払いが行われるなど、預金と比べて手続きが簡便です。しかも、生命保険金は受取人固有の財産として、遺産分割の際、原則として特別受益には該当しません。

さらに、預金の場合、相続税の計算上、額面金額で評価され、課税されますが、生命保険の場合、法定相続人一人あたり500万円の非課税枠を活用できることから、相続税対策上も有効となります。生命保険と一口に言っても、実に様々な種類の保険商品が巷には溢れています。当事務所は大手生命保険会社の代理店に加盟していることから、保険会社と連携しながら、依頼者様お一人お一人に実情に照らした最適な保険商品をご提案いたします。

養子縁組活用

5.5万円から22万円(税込)の範囲内の金額

※特に複雑又は特殊な事情がある場合、依頼者との協議により手数料を定める場合があります。

(サービス内容)

養子縁組は、当事者に縁組をする意思の合致があることを前提に、戸籍法の定めに従い、役所に届け出ることにより成立します。

被相続人が、自分の息子の妻や孫と養子縁組し、相続人の数が増えることにより、相続税の基礎控除額が1人分(600万円)増える、相続税を計算する際に適用される限界税率が下がるなど、簡便な手続きで相続税の軽減を図ることができる、即効性が期待できる相続税対策と言えます。

但し、相続税対策に目を奪われるあまり、養子縁組が相続争いの種になる事案も後を絶ちません。例えば、長男の子どもとだけ養子縁組したことにより、長男家族の相続分が増える一方、長男以外の相続人の相続分が減ってしまう結果につながり、遺産分割が紛糾する、養子縁組の無効を争われるといったケースです。

養子縁組について、相続税対策の観点だけに止まらず、後々の相続争いの種とならないよう、遺言書を作成しておく、養子には予め遺留分を放棄してもらうなど、争族対策についても併せてご提案いたします。

遺言書の作成

・定型的な遺言の場合 11万円から22万円(税込)の範囲内の額

・非定型の遺言の場合

| 経済的な利益の額 |

費用(税込) |

| 300万円以下の場合 |

22万円 |

| 300万円を超え3000万円以下の場合 |

1.1%+18.7万円 |

| 3000万円を超え3億円以下の場合 |

0.33%+41.8万円 |

| 3億円を超える場合 |

0.11%+107.8万円 |

※特に複雑又は特殊な事情がある場合、依頼者との協議により弁護士費用を定める場合があります。

※公正証書にする場合、上記の手数料に3.3万円(税込)を加算いたします。

(サービス内容)

依頼者様を取り巻く家族関係やこれまでの人間関係、現在お持ちの資産状況を調査のうえ、誰にどの財産をどれだけ相続させたいかなど、被相続人の思いをヒアリングしたうえ、遺言書の文言に落とし込んでいきます。

遺言書の記載文言で名義を確実に相続人に移せるか、遺言執行上、問題は生じないか、司法書士とも連携しながら確認します。遺言書の内容によっては、迅速かつ確実に遺言内容を執行できるよう、弁護士を遺言執行者に指定する内容をお薦めしています。

遺言書の内容で相続が発生した場合、遺留分が侵害される相続人が生じないか、シミュレーションします。そのためには、相続財産、特に不動産の時価を適正に評価する、推定相続人への生前贈与について明らかにするなど、専門的な調査・分析が必要となります。シミュレーションの結果、遺留分侵害が生じる可能性がある場合、遺言内容を修正する、推定相続人に遺留分を放棄してもらうなど必要な対策を講じます。

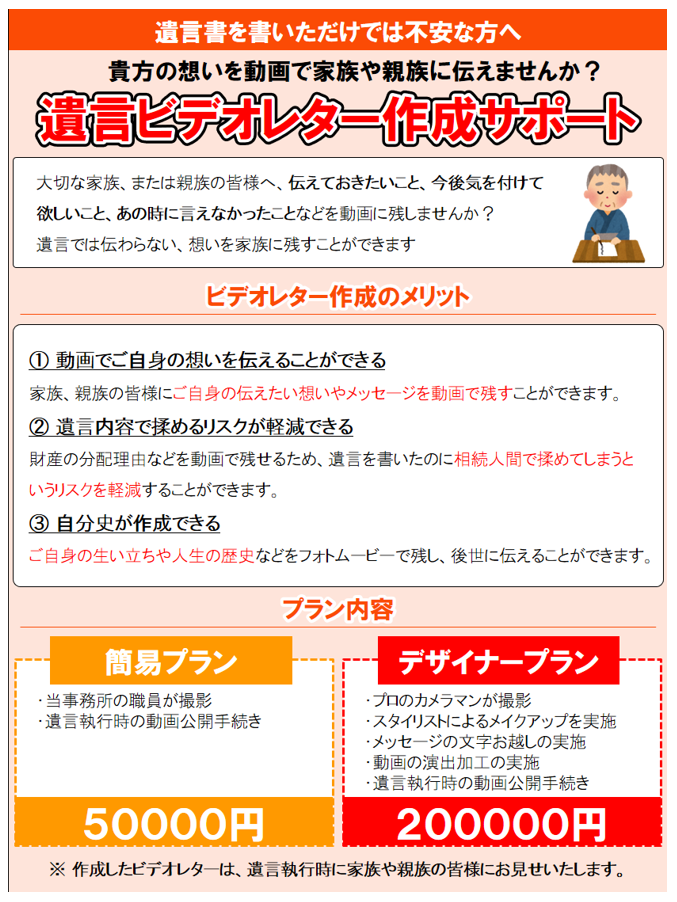

遺言ビデオレター作成サポート

簡易プラン:5.5万円

デザイナープラン:22万円

相続税申告の費用

相続税申告

基本報酬

| 遺産総額※ |

基本報酬(税込) |

| 5000万円以下の場合 |

33万円 |

| 5000万円~7000万円の場合 |

49.5万円 |

| 7000万円~1億円の場合 |

77万円 |

| 1億円~3億円の場合 |

104.5万円 |

| 3億円~5億円の場合 |

132万円 |

| 5億円~7億円の場合 |

159.5万円 |

7億円を超える場合

|

個別協議のうえ決定 |

※基本報酬算定の基礎となる遺産総額とは、「相続税評価に基づく積極財産の総額」であり、借入金等の債務、小規模宅地の特例による減額、配偶者控除や生命保険非課税枠等の控除をする前の遺産総額を指します。

加算報酬

| 加算項目 |

加算報酬(税込) |

| 土地1利用区分につき |

6.6万円 |

| 相続人が複数の場合 |

基本報酬×10%×(相続人の人数―1) |

| 財産の評価等の業務が著しく複雑な場合※ |

基本報酬×100%を限度に加算 |

※「著しく複雑」とは、事案の内容が極めて煩雑又は広範囲にわたり、かつ、資料の収集、法令の適用その他の業務処理のために特別の調査、研究若しくは役務の提供を要するものを指します。

物納申請に係る報酬

| 物納申請税額 |

報酬(税込) |

| 1億円未満 |

55万円 |

| 1億円~5億円 |

77万円 |

| 5億円以上 |

99万円 |

延納申請に係る報酬

| 延納申請税額 |

報酬(税込) |

| 1億円未満 |

11万円 |

| 1億円~5億円 |

16.5万円 |

| 5億円以上 |

22万円 |

その他の報酬

ご依頼日が申告期限から3ヶ月以内の場合、別途、報酬総額の50%を限度に加算いたします。

税務調査に立会う場合、日当5.5万円(税込)が別途かかります。

贈与税申告

| 取得財産の価額※ |

基本報酬(税込) |

| 100万円未満 |

3.85万円 |

| 100万円~300万円 |

6.6万円 |

| 300~500万円 |

11万円 |

| 500~1000万円 |

13.2万円 |

| 1000~2000万円 |

16.5万円 |

| 2000~3000万円 |

19.8万円 |

3000~5000万円

|

27.5万円 |

| 5000万円以上 |

個別協議の上決定 |

※財産の評価等の業務が著しく複雑な時は、100%相当額を限度として加算することができます。「著しく複雑」とは、事案の内容が極めて煩雑又は広範囲にわたり、かつ、資料の収集、法令の適用その他の業務処理のために特別の調査、研究若しくは役務の提供を要するものを指します。

法律相談のご予約はお電話で

法律相談のご予約はお電話で